"پرداخت مالیات در آمریکا اجباری است" یکی از موضوعاتی که ذهن برندگان لاتاری را به خود مشغول میکند، پرداخت مالیات آمریکاست که همه جا شنیدهایم. به طور کلی مالیات به معنای پرداخت هزینه اجباری توسط افراد یا مشاغل به دولت است تا هزینههای خدمات عمومی، کالاها، مراقبتهای بهداشتی، آموزش و فعالیتهای دولتی پوشش داده شود. قوانین مالیاتی در تمام کشورهای جهان وجود دارد و کشور آمریکا نیز از این قاعده مستثنی نیست.

تفاوتی که وجود دارد این است که سیستم مالیاتی آمریکا کمی پیچیده است؛ به همین دلیل قصد داریم قوانین مالیاتی آمریکا از جمله مالیات برای برندگان لاتاری و قوانین مالیاتی آمریکا برای ایرانیان مقیم این کشور و نحوه درخواست اظهارنامه مالیاتی در آمریکا را بیان کنیم. همچنین ایالتهای بدون مالیات یا دارای مالیات کم را معرفی خواهیم کرد.

پس با حامی مهاجر همراه شوید که شرکت مهاجرتی معتبر و با تجربه است و متقاضیان لاتاری را از زمان ثبتنام لاتاری تا پس از برنده شدن و شروع روند مهاجرت به آمریکا از طریق لاتاری و رسیدن آنها به آمریکا همراهی میکند. پس شما هم میتوانید به تجربه چندین ساله کارشناسان ما اعتماد کرده و تمامی مراحل خود را به دست ما بسپارید.

قبل از هرچیز باید بدانید مالیات در آمریکا چگونه است؟ سیستم مالیاتی آمریکا در سه سطح فدرال، ایالتی و محلی تنظیم شده است. مالیات بر درآمد، مالیات بر ملک، مالیات فروش، مالیات خودرو و ... از انواع مالیات در آمریکا هستند. مالیاتهای فدرال و ایالتی کاملا مجزا هستند و هر کدام اختیار خاص خود را برای اخذ مالیات دارند. دولت فدرال حق دخالت در مالیات ایالتی را ندارد و هر ایالت سیستم مالیاتی مخصوص به خود را دارد که از ایالتهای دیگر جداست.

مالیات فدرال در سراسر آمریکا یکسان است و مالیات دریافتی به 3 قسمت تقسیم میشود. قسمت اول برای سوشال سکیوریتی در نظر گرفته میشود و در زمان بازنشستگی افراد به آنها پرداخت میشود. قسمت دوم به عنوان بیمه و هزینههای درمانی برای افراد کمدرآمد یا بیبضاعت در نظر گرفته میشود تا بتوانند هزینههای درمانی خود را پرداخت کنند و قسمت سوم برای هزینههای خود دولت فدرال آمریکا در نظر گرفته میشود.

مالیات ایالتی نیز با توجه به ایالت یا همان استانی که افراد در آن زندگی میکنند، متفاوت است که برخی از ایالتها کمترین و برخی از ایالتها بیشترین مالیات را دریافت میکنند. چند ایالت نیز افراد را از پرداخت مالیات بر درآمد معاف کردهاند که در ادامه به آن اشاره خواهیم کرد. همچنین در برخی از شهرها مثل نیویورک، علاوه بر پرداخت مالیات فدرال و مالیات ایالتی، باید مبلغی به عنوان مالیات محلی یا شهری پرداخت شود.

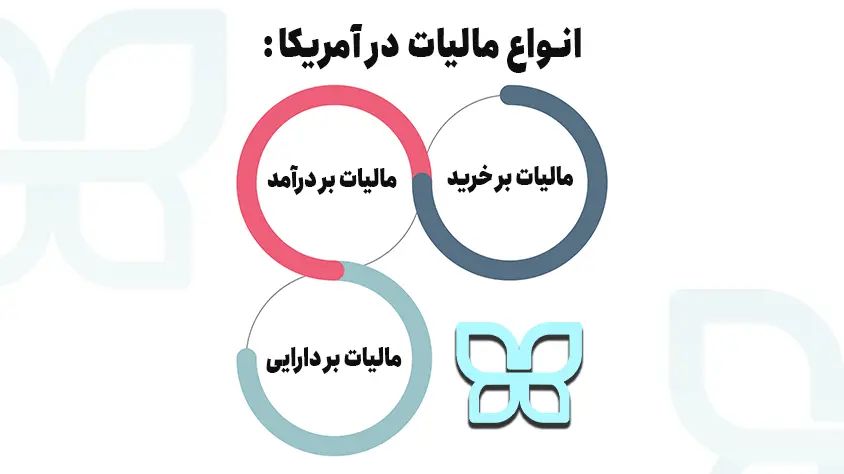

انواع مالیات در آمریکا بر اساس 3 معیار مشخص میشود که شامل مالیات بر درآمد، مالیات بر خرید و مالیات بر دارایی میشود. بر اساس این معیارها و سیستم مالیاتی آمریکا، مالیاتها به انواع زیر دستهبندی میشون

معروفترین و مهمترین نوع مالیات است که بر درآمد شخصی افراد مثل دستمزد، حقوق، سرمایهگذاری و یا سایر اشکال درآمدی وضع میشود. مالیات بر درآمد بر اساس وضعیت تاهل و میزان درآمد متغیر است و هر مقدار که درآمد فرد بالا باشد، میزان مالیاتی که باید پرداخت کند نیز بیشتر است.

به طور کلی مالیات حقوق و دستمزد، مالیاتی است که از حقوق کارکنان برای تامین برنامهها و هزینههای تامین اجتماعی پرداخت میشود.

نوعی مالیات بر مصرف است که از خردهفروشی کالاها و خدمات دریافت میشود. آمریکا از معدود کشورهای صنعتی است که هنوز متکی به مالیاتهای سنتی خرده فروشی است و منبع درآمد قابل توجهی در سطح ایالتی و محلی به حساب میآید.

مالیات مصرفی است که بر ارزش افزوده در هر مرحله از تولید یک کالا یا خدمات محاسبه میشود. هر کسب و کار در طول مراحل تولید، ملزم به پرداخت مالیات بر ارزش افزوده بر ارزش کالای تولید شده در آن مرحله است و مالیات بر ارزش افزودهای که قبلای برای آن کالا پرداخت شده است، در هر مرحله قابل کسر است

با این وجود مصرف کننده نهایی، مالیات بر ارزش افزوده رده بدون اینکه بتواند مالیات بر ارزش افزوده پرداخت شده قبلی را کسر کند، پرداخت مینماید و آن را مالیات بر مصرفی نهایی میکند.

مالیات بر دارایی عمدتا از اموال غیرمنقول مانند زمین و ساختمان اخذ میشود و منبع درآمد ضروری برای دولتهای ایالتی و محلی در آمریکا است. اکثر مردم با مالیات بر داراییهای مسکونی در زمین و سازهها به عنوان مالیات بر دارایی آشنا هستند. برخی ایالتها نیز از اموال شخصی ملموس مانند وسایل نقلیه و تجهیزات متعلق به افراد و مشاغل مالیات میگیرند و مثلا باید مالیات خودرو در آمریکا را پرداخت کنند.

مالیات بر دارایی مثل مالیات خانه در آمریکا و همچنین مالیات بر ارث در زمان فوت افراد اعمال میشود. مالیات بر ملک و دارایی پیش از توزیع دارایی به ورثه توسط دارایی پرداخت میشود و مالیات بر ارث توسط کسانی که دارایی را به ارث میبرند، پرداخت میشود.

مالیاتهایی هستند که بر یک کالا یا فعالیت خاص، معمولا علاوه بر مالیات بر مصرف گسترده اعمال میشوند و سهم نسبتا کم و ناپایداری از کل جمعآوری مالیات را شامل میشوند. از نمونههای رایج مالیات غیرمستقیم میتوان به مالیات سیگار، نوشابه، بنزین و ... اشاره کرد.

مالیات فروش خودرو در ایالات متحده بر اساس ایالت و اغلب بر اساس شهرستانها، شهرها، شهرداریها و محلات در هر ایالت متفاوت است. نرخ مالیات فروش خودرو بسته به ایالت بین 0درصد تا 8.25درصد کاهش مییابد، با نرخ متوسط ملی 4.99درصد. نوادا با 8.25 درصد بالاترین نرخ مالیات خودرو را دارد. همچنین آلاسکا، دلاور، مونتانا، نیوهمپشایر و اورگان کمترین نرخ مالیات خودرو را با 0درصد دارند.

برای اطلاع از اینکه مالیات آمریکا چند درصد است، باید بدانید نرخ مالیات دریافتی توسط دولت فدرال در سراسر آمریکا یکسان است اما مالیات دریافتی توسط دولت ایالتی و یا محلی متفاوت است.

در زیر ایالتهایی که بیشترین مالیات بر درآمد شخصی را دریافت میکنند و همچنین ایالتهای بدون مالیات آمریکا بیان شده است.

مقایسه نرخهای مالیاتی که توسط بنیاد مالیات تهیه میشود، نشاندهنده آن است که ایالت کالیفرنیا بالاترین نرخ مالیات بر درآمد را دارد. در جدول زیر نرخ مالیات آمریکا در 10 ایالتی که بیشترین نرخ مالیات بر درآمد را دارند، ذکر شده است.

|

ایالت |

نرخ مالیات آمریکا |

|

کالیفرنیا |

13.3 درصد |

|

هاوایی |

11 درصد |

|

نیویورک |

10.9 درصد |

|

نیوجرسی |

10.75 درصد |

|

اورگان |

9.9 درصد |

|

مینه سوتا |

9.85 درصد |

|

کلمبیا |

9.75 درصد |

|

ورمونت |

8.75 درصد |

|

آیووا |

8.53 درصد |

|

ویسکانسین |

7.65 درصد |

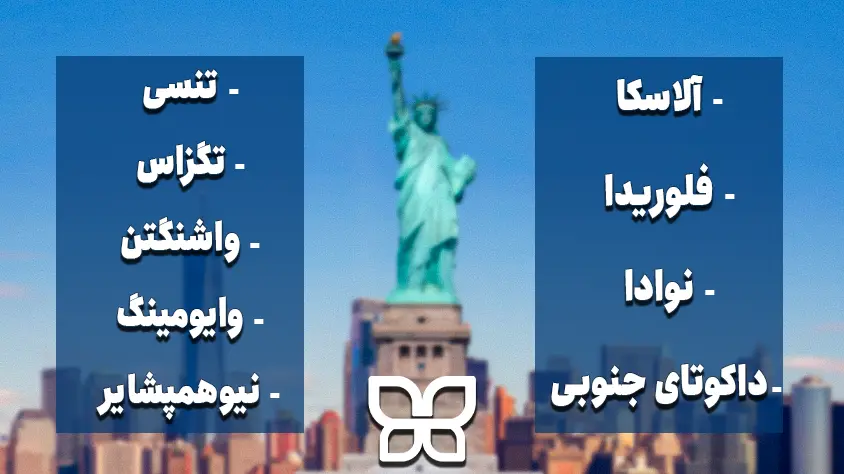

ایالتهایی که در آمریکا دارای معافیت مالیات آمریکا هستند، شامل موارد زیر میشود.

اگرچه مالیات بر حقوق در آمریکا در این ایالتها دریافت نمیشود، اما اغلب درآمد از دست رفته را با مالیاتهای دیگر یا ارائه خدمات کمتر جبران میکنند. ایالت نیوهمپشایر مالیاتی بر درآمد به دست آمده وضع نمیکند ولی سود درآمد و سود سهام را با کسر 5 درصد مالیات به افراد میدهد. تنسی یکی از بالاترین نرخهای مالیات فروش محلی و ایالتی را در آمریکا دارد. تگزاس نیز مالیات بر دارایی بالایی در رابطه با ارزش خانه دارد. پنسیلوانیا بالاترین مالیات بر بنزین را در سال 2021 داشت.

در میان ایالات آمریکا، ایالتهایی هستند که نرخ مالیات بر درآمد در آنها ثابت است و شامل موارد زیر میشود:

|

ایالت |

نرخ ثابت مالیات |

|

ماساچوست |

5 درصد |

|

کنتاکی |

5 درصد |

|

کارولینای شمالی |

4.99 درصد |

|

ایلینوی |

4.95 درصد |

|

یوتا |

4.95 درصد |

|

کلرادو |

4.55 درصد |

|

میشیگان |

4.25 درصد |

|

ایندیانا |

3.23 درصد |

|

پنسیلوانیا |

3.07 درصد |

افرادی که برنده لاتاری میشوند، پس از دریافت گرینکارت به طور خودکار مشمول قوانین اداره مالیات آمریکا برای برندگان لاتاری میشوند و باید کل درآمد خود را به دولت ایالات متحده آمریکا اعلام کنند. قوانین مالیاتی آمریکا برای ایرانیان به همان شیوهای است که برای شهروندان آمریکایی اعمال میشود.

تعداد روزهای حضور فیزیکی در آمریکا، تا حدودی بر مشمول قانون مالیات بودن یا نبودن تاثیر میگذارد؛ اما این فقط برای افرادی است که ویزای غیرمهاجرتی دارند و در مورد برندگان لاتاری صدق نمیکند. برندگان حتی اگر برای یک سال کامل در خارج از آمریکا باشند، همچنان باید کل درآمد جهانی خود را گزارش دهند. حتی اگر گرین کارت افراد منقضی شده باشد و فرد سالها به ایالات متحده باز نگشته باشد هم در این وضعیت باقی میماند تا موجب پیگرد قرار نگیرد.

برای اینکه بدانید نحوه محاسبه مالیات در آمریکا چگونه است لازم است بگوییم طبق قوانین مالیاتی آمریکا اگر فردی 183 روز در سال یا بیشتر در آمریکا حضور داشته باشد، مقیم مالیاتی محسوب میشود که این موضوع در مورد دارندگان گرین کارت و شهروندان ایالات متحده حتی اگر خارج از کشور زندگی کنند، میشود. علاوه بر قانون 183 روزه، ساکنان پارهوقت آمریکا نیز مشمول آزمون حضور اساسی هستند که حضور فیزیکی در آمریکا را در مدت 3 سال تعیین میکند و شامل قوانین و درخواست اظهارنامه مالیاتی میشود.

بر اساس قوانین سازمان مالیات آمریکا برای ایرانیان، اگر در یک سال کمتر از 183 روز در آمریکا حضور داشتهاند اما در مجموع 183 روز یا بیشتر در 3 سال گذشته در آمریکا بوده باشند، باید اظهارنامه مالیاتی آمریکا را ارسال کنند.

آزمون حضور قابل توجه، بدهی مالیاتی افراد را بر اساس یک محاسبه 3 بخشی تعیین میکند که شامل موارد زیر است:

اگر مجموع این 3 مقدار با هم یک دوره 183 روزه یا بیشتر شود، فرد مشمول مالیات در ایالات متحده میشود که این مالیاتها به حساب IRS واریز میشوند که در مشاوره برندگان لاتاری نیز گفته میشود.

IRS (Internal Revenue Service) یا به اصطلاح خدمات درآمد داخلی، یک سازمان دولتی است که قوانین مالیاتی را مدیریت میکند و مالیاتهای فدرال را از مالیاتدهندگان فردی و شرکتی آمریکا دریافت میکند. IRS بخشی از وزارت خزانهداری آمریکا است که تضمین میکند مسئولیتهای وزیر خزانهداری تحت قانون IRC (درآمد داخلی) انجام شود.

یک دوره زمانی از 1 ژانویه تا 15 آوریل برای تهیه و ارسال اظهارنامه مالیاتی آمریکا وجود دارد. اظهارنامههایی که پس از این تاریخ و پس از پایان فصل مالیاتی ارسال میشوند، مشمول جریمه و سود تاخیر میشوند.

_1709367772.webp)

برای تکمیل و ارسال اظهارنامه مالیاتی آمریکا این مراحل باید انجام شود:

اگر فردی با دلیلی موجه نمیتواند اظهارنامه مالیات بر درآمد خود را در مهلت مقرر ارسال کند، میتواند با استفاده از فرم 4868، از IRS درخواست تمدید 6 ماهه نماید.

افرادی که اظهارنامه مالیاتی تکمیل میکنند، میتوانند به جای پست کردن اظهارنامه مالیاتی خود به IRS، از پلتفرمهای آنلاین استفاده کنند تا علاوه بر تسریع در انجام این کار، ثبت مالیات آنها به صورت ایمن و صحیح انجام شود. بهتر است پلتفرم مالیاتی، مناسب با نیازهای مالیاتی فرد انتخاب شود زیرا هر یک از این برنامهها برای اظهارنامههای مالیاتی خاصی طراحی شدهاند. در زیر بهترین پلتفرمهای مالیاتی برای نحوه پرداخت مالیات در آمریکا معرفی شدهاند.

بهترین نرمافزار مالیاتی کلی است که راهنمای گام به گام تکمیل اظهارنامه را دارد و کاربران میتوانند به صورت آنلاین پرسشهای خود را مطرح کنند و پاسخ خود را دریافت کنند. همچنین با پرداخت هزینه، تکمیل فرم توسط کارشناس مالیاتی انجام میشود و بعد از بررسی نهایی به امضای شخص مالیاتدهنده میرسد.

بهترین نرمافزا بعد از توربو تکس است که راهنمای گام به گام ساده و قابل پیگیری دارد و امکان صحبت ویدیویی با پشتیبانی و همچنین صحبت با کارشناس مالیاتی که حداقل 10 سال سابقه کار دارد، وجود دارد. همچنین بیش از 11 هزار شعبه وجود دارد که کاربران میتوانند با کارشناس مالیاتی به صورت حضوری ملاقات داشته باشند.

دقت این برنامه بسیار بالاست و همچنین این شرکت هرگونه جریمه یا سود تا سقف 10 هزار دلار را به کاربر بازپرداخت میکند.

بهترین نرمافزار مالیاتی رایگان است و کاربران میتوانند به خدمات مالیات برنامه نقدی مثل هشدارهای نظارت بر اعتبار و به روزرسانیهای امتیاز اعتباری دسترسی پیدا کنند. این برنامه حداکثر ضمانت در بازپرداخت یا برنامه نقدی، مابهالتفاوت آن را تا سقف 100 هزار دلار بازپرداخت خواهد کرد. همچنین این برنامه دقت بسیار بالایی دارد و هرگونه جریمه تا 1000 دلار را به کاربران پرداخت میکند.

سخن پایانی

کسانی که قصد مهاجرت به آمریکا را دارند و یا برنده لاتاری هستند، یکی از اقداماتی که پیش از سفر باید انجام دهند، آشنایی کامل با قیمت مالیات در آمریکا برای برندگان لاتاری است. قوانین مالیاتی که برای شهروندان آمریکا وجود دارد، هیچ تفاوتی با قوانین مالیاتی آمریکا برای ایرانیان ندارد. پس از این لحاظ که شرایط برای شما بهعنوان یک ایرانی سختتر خواهد بود، نباشید.

لازم بهذکر است درصورتی که جواب لاتاری خود را دیدهاید و برنده شدهاید یا حتی اگر نمیدانید چگونه اعلام نتایج لاتاری را ببینید، با شماره 02148000957 تماس بگیرید تا کارشناسان حامی مهاجر راهنمایی لازم را برای شما انجام دهند. حامی مهاجر شرکت مهاجرتی معبتر و متخصص در انجام کلیه امور مهاجرت به آمریکا است که تا کنون بیش از 6000 کیس موفق را در رزومه کاری خود ثبت کرده است.

در ادامه سوالات پرتکرار پاسخ داده شدهاند. درصورت داشتن هرگونه سوال دیگر، در قسمت دیدگاه برایمان بنویسید تا کارشناسان ما راهنمایی لازم را برایتان انجام دهند.

افراد موظف به ارائه اظهارنامه مالیاتی و ارزیابی مالیات خود هستند. مالیات ممکن است از پرداخت درآمد کسر شود (بهعنوان مثال، کسر مالیات از دستمزد)، اما اگر مالیاتها تحت پوشش کسرهای مالیاتی قرار نگرفتهاند، مالیاتدهندگان باید مالیات برآورد شده را بهصورت فصلی انجام دهند. مالیات را میتوان بهصورت آنلاین در www.eftps.gov، از طریق تلفن یا از طریق متخصص مالیات، خدمات حقوق و دستمزد یا مؤسسه مالی پرداخت کرد.

برای واجد شرایط بودن معافیت از مالیات، باید شرایط خاصی مانند محدودیت درآمد، تعداد افراد تحت سرپرستی و وضعیت پرونده را در نظر داشته باشید. برای مثال اگر درآمد شما کمتر از کسر استاندارد باشد، تعداد معینی از افراد تحت تکفل دارید، در خارج از کشور کار میکنند و زیر آستانههای لازم هستند، یا یک سازمان غیرانتفاعی واجد شرایط هستید، به طور کلی نیازی به پرداخت مالیات ندارید.

در سطح فدرال، نرخهای مالیات توسط کنگره تعیین میشود و در سراسر کشور قابل اعمال است. برای مالیاتهای ایالتی، این قانونگذار ایالتی است که نرخها را تعیین میکند، به همین دلیل است که چنین تنوعی از یک ایالت به ایالت دیگر وجود دارد. همچنین نرخهای مالیات فدرال تصاعدی هستند، به این معنی که با افزایش درآمد شما افزایش مییابند.